遺言書を知ったら、とりあえず即請求!!

遺留分侵害額請求ができる期間は、法律上短く、相続の開始及び減殺すべき贈与又は遺贈を知った日から1年以内に、遺留分侵害額請求の意思表示をする必要があります(さらに知った日が、被相続人の死亡から10年経過していないことも必要です)。

通常は、遺言書を見て、初めて自分の遺留分が侵害されていることを知る場合が多く、遺言書を知った時点から1年以内に意思表示する必要があり、相手方相続人が、遺留分侵害額請求の意思表示の受け取りを拒否することも珍しくないので、遺言書を知ったら即請求するくらいの方が良いでしょう。

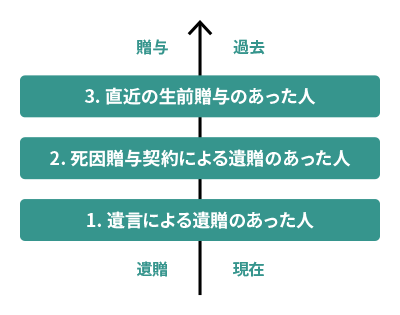

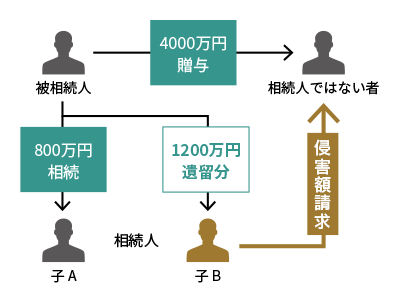

遺言による財産処分(いわゆる不平等な遺言)

遺言による財産処分(いわゆる不平等な遺言)

相続開始前1年以内の生前贈与

相続開始前1年以内の生前贈与

損害を与えると知りながら成された生前贈与

損害を与えると知りながら成された生前贈与

特別受益となる相続人への生前贈与

特別受益となる相続人への生前贈与