大阪弁護士会所属 52期/登録番号:27404

近畿税理士会所属 税理士/登録番号:130995

遺留分侵害額請求について詳しく解説

遺留分とは

遺留分とは、亡くなられた親族の方の兄弟姉妹を除く、相続人に最低限保障されている相続分のことです(民法1042条)。

遺留分の侵害額請求とは何か

相続の際、遺言書に自分の相続分が無かった、他の相続人に比べて相続財産が極端に少ない(遺留分に満たない)などの場合で、遺留分を侵害する多額の相続を受けた人に対して遺留分侵害額を請求することができます。

なお、遺留分侵害額請求の相手方は、遺産を受け取った特定の相続人や、遺言で贈与(遺贈)を受けた受贈者や受遺者です。

遺留分を持つ法定相続人

遺留分は、「直系尊属(曾祖父母、父母等)」「直系卑属(子ども)」といった被相続人にとって扶養義務のある人の生活保障をする趣旨であり権利です。

そのため、扶養義務の程度が小さい兄弟姉妹には、遺留分はありません。

遺留分の割合は、相続財産の法定相続分の2分の1です。

なお、相続人が「直系尊属のみ」の場合は、相続財産の3分の1となります。

配偶者と子

配偶者:(法定相続分)1/2×(遺留分)1/2=1/4

子ども:(法定相続分)1/2×(遺留分)1/2=1/4

配偶者と直系尊属

配偶者 :(法定相続分)2/3×(遺留分)1/2=1/3

直系尊属:(法定相続分)1/3×(遺留分)1/2=1/6

配偶者のみ : 1/2

子どものみ : 1/2

直系尊属のみ: 1/3

例えば、遺産が預金1億円のみで、相続人が配偶者と子ども1人であり、配偶者に1億円を相続させる内容の遺言があった場合、遺留分はいくらになるのかを考えます。

子どもは、遺留分として、1億円の4分の1である2500万円を配偶者である親に対して請求することができます。

なお、遺留分について代襲が認められています。

代襲相続とは、本来の相続人が被相続人が亡くなるよりも前に死亡していた場合に、その相続人の子(被相続人孫)、その子が死亡している場合には子の子(被相続人のひ孫)と相続権が移ることを言います。

遺留分についても、代襲相続人に認められています。

そもそも被相続人の兄弟姉妹に遺留分は無いため、兄弟姉妹が死亡している場合の甥姪にも当然遺留分はありません

遺留分侵害額請求の制度は2019年に法改正があり、従前の制度と次のような違いがあります。

(民法改正)遺留分侵害額請求に変更

2019年7月1日に施行された改正民法で、名称が遺留分減殺請求(いりゅうぶんげんさいせいきゅう)から「慰留分侵害額請求」に、また制度内容も大きく変更されました。

(民法改正)遺留分の請求内容の変更

改正以前の遺留分減殺請求は、原則として「現物返還(相続財産そのものの返還)」、例外的に「金銭による支払い」を求めるものでした。

遺留分の請求は、昔も今も「相続財産の獲得」を巡る争いのひとつです。

例えば、遺留分侵害の対象が不動産の場合、土地・建物を取り戻したとしても相手と共有状態になるため、トラブルに発展する可能性があります。

法改正により、侵害された遺留分相当額の「金銭の支払い」による請求に統一されました。

他方で、収益不動産について、民法改正前では遺留分割合に応じた収益の分配を認める定めがありましたが、民法改正後は相続開始時の相続財産の価額×遺留分割合のみの金銭請求であり、将来の収益について請求することはできなくなりました。

遺留分侵害額請求の手続きと要点

実際に、遺留分侵害額請求をおこなう場合の手続きの流れと注意点について解説します。

遺留分侵害額の計算

遺留分の算定のもととなる金額は、① 資産から負債を差し引き、② 生前贈与を含めたものになります。

生前贈与は、① 相続人以外への生前贈与は「相続開始前1年間」にしたもの、② 相続人への生前贈与は「相続開始前10年間にしたもののうち、婚姻や養子縁組のためにしたものと、生計の資本としてしたもの」が対象になります。

但し、算定の基礎に含める生前贈与について範囲が決まっていますが、生前贈与の当事者が遺留分権利者に損害を与えることを知りながらおこなった場合には、その生前贈与にあたるものは算定の基礎に参入されます。

ただし、上記の「遺留分権利者に損害を与えることの認識」の立証は、証拠がないことがほとんどで、厳しいのが実情です。

遺留分の計算方法が複雑であるため、遺留分が請求できるのかどうかも含め、一度弁護士に相談しておくと安心でしょう。

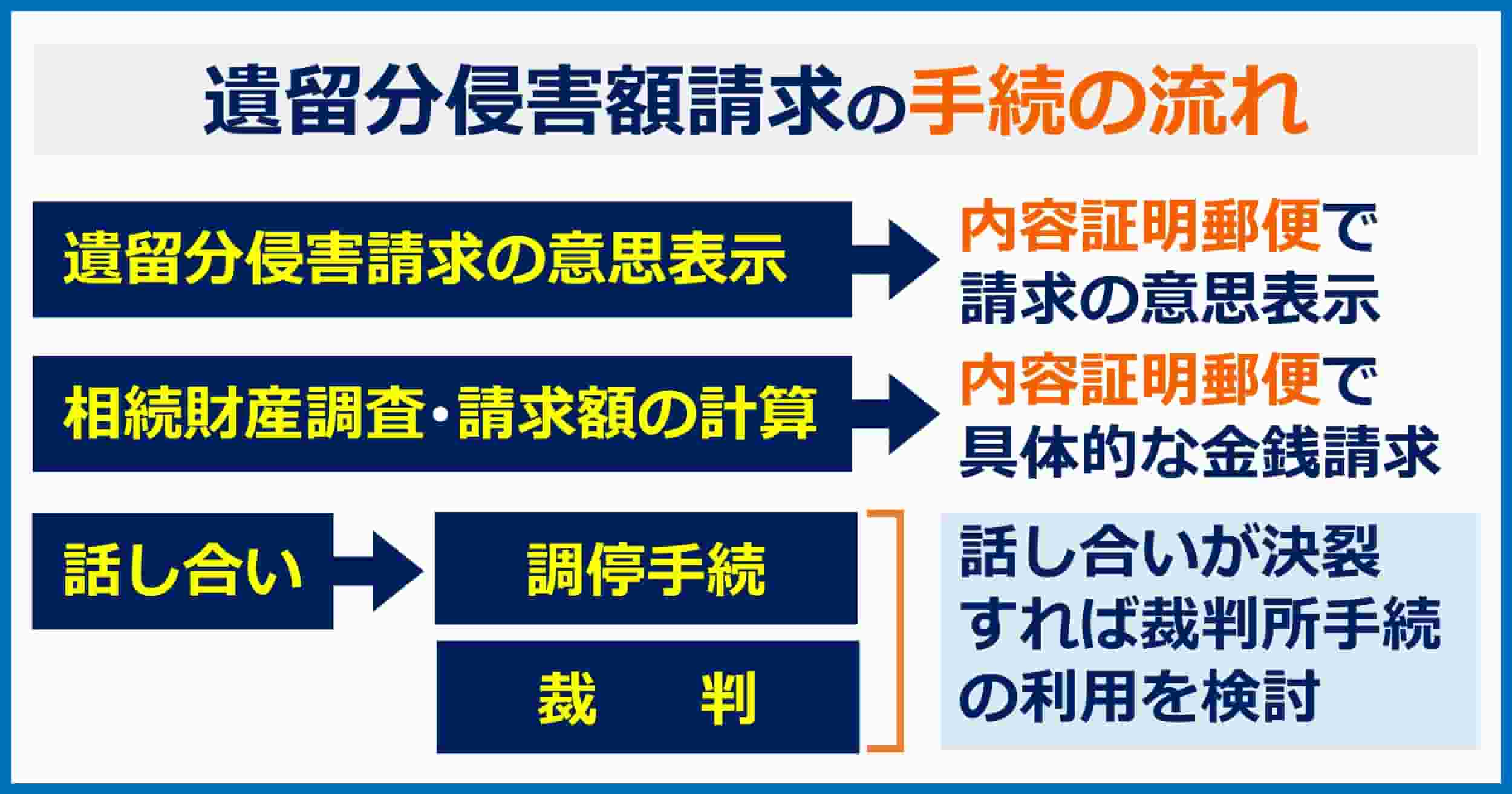

遺留分侵害額請求の手続きの流れ

1)遺留分侵害額請求の意思表示

遺言書の内容や相続財産の結果、遺留分が侵害されている状況が発覚した場合には、速やかに遺留分侵害額請求の意思表示をおこないます。

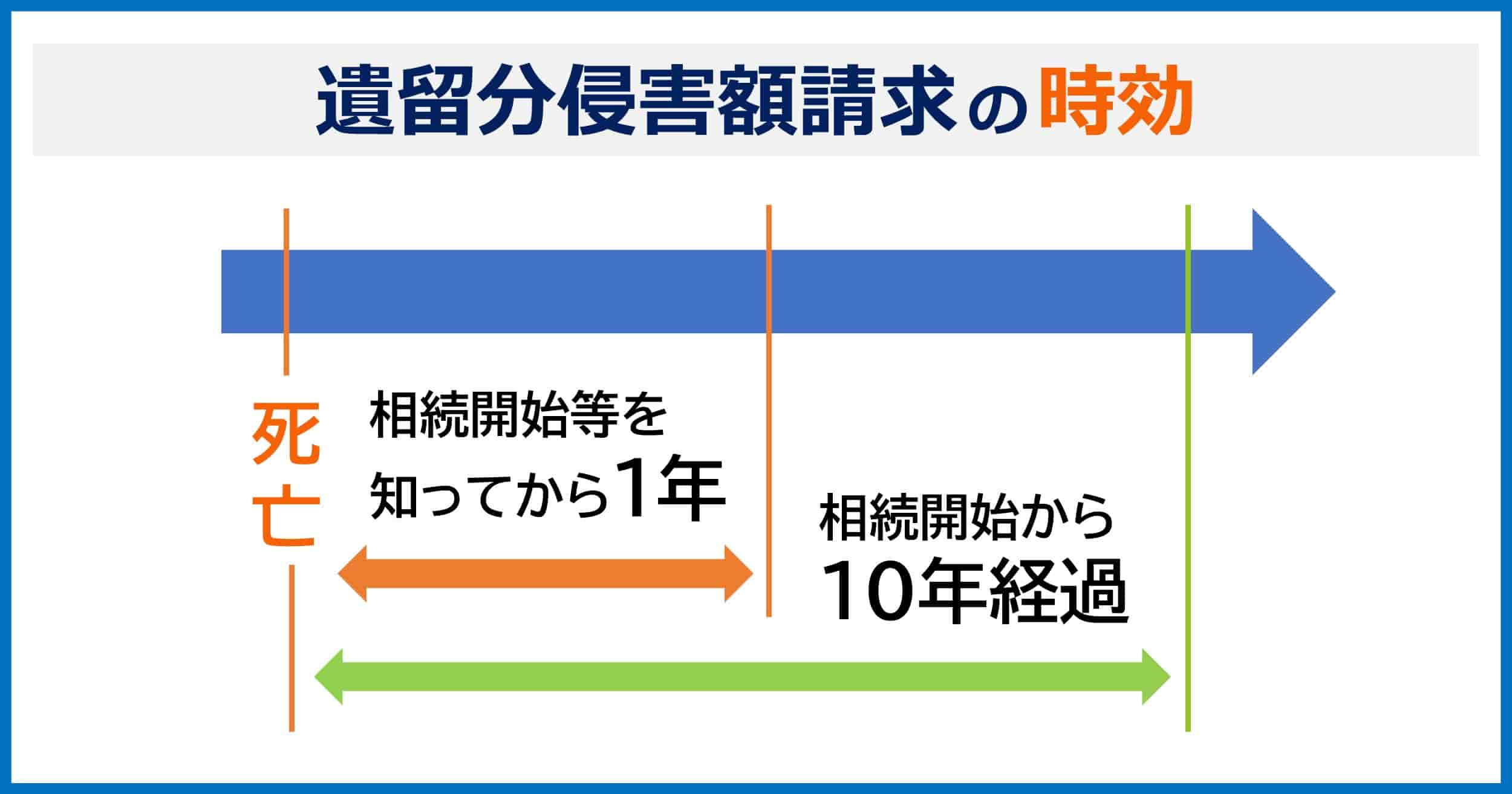

遺留分侵害額の請求権は、期限(消滅時効)があります。

遺留分をもつ遺留分権利者が、相続の開始および遺留分を侵害する贈与、または遺贈(遺言書による贈与)の事実があったことを知ってから1年間請求権を行使しないでいると、時効により消滅します。

また、相続開始の時から10年を経過した時も、請求権は消滅します。(民法第1048条)

そのため、遺言などを知った場合には、とにかく早く遺留分侵害額請求の意思表示を行う必要があります。

なお、遺留分侵害額請求の意思表示は、相手方に対して内容証明郵便にておこなうことが一般的です。

内容証明郵便とは、いつ(日時)、どのような内容の文章を、誰から誰宛に差し出されたのかを、日本郵便が証明してくれる制度です。

内容証明郵便により請求権行使の意思表示をしたことが記録に残るので安心です。

2)具体的金銭請求

遺留分侵害額請求の内容証明郵便を出すことと並行して、後で述べる通り、財産について調査をして、具体的にいくら請求できるかを調査する必要があります。

この調査には、被相続人の住所地近くの銀行にしらみつぶしで照会するなど時間がかかりますので、早めに着手する必要があります。

また、生前贈与の調査も現実には難しい問題があります。

相続財産や生前贈与財産の全容がある程度解明できた段階で、今度は具体的な金銭請求をすることになります。

遅延損害金の発生日時を特定するという意味で、内容証明郵便で具体的遺留分侵害額(金銭)の請求の意思表示をすることになります。

3)話し合い・裁判

まずは、当事者同士で話し合いをすることになりますが、当事者の話し合いで解決しない場合は、① 調停手続き(家庭裁判所)、調停が不成立の場合は ② 訴訟 を起こします。

遺留分侵害額請求は「調停前置主義」といって、まず調停手続きをおこない、その中で解決できない場合に初めて訴訟をすることができます。

もっとも、調停で解決しないことが明らかな場合には、調停手続きを取らずに裁判をすることも珍しくありません。

そのため、当事者間で一旦もめてしまうと、解決まで1年以上の期間がかかることも少なくありません。

遺留分侵害額請求のための必要書類

遺留分侵害額の請求調停の申立にかかる必要書類は次の通りです。

・申立書(裁判所用1通+相手方人数分)

6.申立書の書式及び記載例「書式記載例」

・連絡先等の届出書(1通)

・進行に関する照会回答書(1通)

・相続人全員の戸籍謄本(各1通)

・相続関係を証明する戸籍、除籍、改製原戸籍

・不動産登記事項証明書(全部事項証明書 ※遺産に不動産がある場合)

・遺言書の写し(または遺言書検認調書謄本の写し)

遺留分侵害額請求の費用と注意点

1)調停手続の費用

遺留分侵害額の請求調停にかかる費用は、大きく分類すると① 申立てにかかる費用、② 必要書類の取寄せに係る費用です。

申立てにかかる費用は、申立書に貼る収入印紙1200円分、裁判所の連絡用の郵便切手代です。

予納する郵便切手の券種、枚数は各裁判所により異なります。

そのため、調停の申立先である、① 相手方住所地を管轄する家庭裁判所、②当事者が合意で定める家庭裁判所に確認しておくと良いでしょう。

予納郵券の費用としては数千円程度であることが多いです。

2)地方裁判所の裁判費用

遺留分侵害額を地方裁判所に提訴する場合、請求額に応じた印紙を訴状に貼る必要があります。

また、予納する郵便切手も必要で、切手の券種、枚数は各裁判所により異なります。

不動産の価額に争いがあり、裁判鑑定の申立をする場合には、予納金として不動産1筆あたり、50万円以上を要します(判決に至ると、訴訟費用として、一部相手方が負担することになります)。不動産の価額について裁判鑑定をするか否かは、弁護士と話し合いながら慎重に判断する必要があります。

遺留分侵害額請求手続きの流れ

相手方に対する遺留分の請求方法と流れは次の通りです。

相続財産調査をおこなう

まずは被相続人から遺贈などを受けた相手方の遺産総額について把握する必要があるため財産調査をおこないます。

被相続人名義の預貯金口座、不動産、証券・株式などについて問い合わせて資料を取り寄せます。

開示にかかる料金は各社の定めにより異なります。

相手方と話し合い

慰留分が侵害されている状況に納得がいかない場合、まずは遺留分を踏まえて遺産分割協議をおこなうなど、任意での話し合いでの解決を目指します。

遺留分の話し合いが成立した場合には、後のトラブルを予防するために合意書を書面で作成しておくと良いでしょう。

遺留分侵害額の請求調停

当事者同士で解決できない場合には、家庭裁判所の遺留分侵害額請求調停の利用を検討します。

調停手続きは、裁判官、調停委員を交えた話し合いです。

メリットは調停委員が解決に向けたサポートをおこないますので、話し合いが前に進むことが期待できます。

他方で、デメリットとして調停手続きのために毎月平日の出廷や、書類作成などの事務処理の負担が挙げられます。

当事者で合意が成立すれば、合意内容を記載した「調停調書」が作成されます。

金銭の支払い合意があったにも関わらず、実行されない場合には調停調書があることで強制執行手続きをおこなうことが可能になります。

遺留分侵害額請求訴訟を提起する

調停は、相手が出廷しない場合や、合意が難しい場合に「調停不成立」として手続きが終了になることがあります。

訴訟(裁判)では、主張を裏付ける証拠(書証)が重要になります。

双方の主張が出尽くした段階で、裁判官から和解を提示されることがあります。

提示される和解案は裁判官の心証(確信)に近いものといえ、完全勝訴とはいかずとも、敗訴のリスクを回避することができるというメリットがあります。

遺留分侵害額請求にあたっての注意点

遺留分の放棄

被相続人が生きている間に、遺留分権利者が家庭裁判所に許可を受けることで遺留分放棄をすることができます。

ただし、被相続人が遺言を作成していないと、遺留分の生前放棄は意味がないことになります。

相続発生後にする遺留分の放棄は、遺留分を侵害する相手に対して放棄の意思表示をすれば足ります。

ただ、遺留分の放棄をすると、原則として撤回することはできません。

そのため、放棄するかどうかは慎重に判断する必要があります。

なお、家庭裁判所にする相続放棄は、申出が受理されると「始めから相続人ではなかった」ことになり、一切の相続関係から離れます。

遺留分の放棄をしても遺留分の権利のみを失うだけで、相続すること自体は可能です。

遺留分と相続税申告

遺留分について解決した結果、取得分が多くなる場合には既にした相続税申告の修正や、基礎控除を超えることになった場合には相続税申告(相続税の期限後申告)が必要になることがあります。

反対に、遺留分侵害額を支払うことで、相続税の払い過ぎになった場合には更正の請求の上で相続税の還付を受けるようにします。

弁護士への依頼方法と流れ

最初の遺留分侵害額請求の意思表示をおこなうこと自体は難しいものではありません(内容証明郵便で、数行で足りることも珍しくありません)。

その後の財産調査・生前贈与調査で時間と手間を要するほか、どこまで調査範囲を広げるか(費用をかけるか)で時間がかかります。

また、請求後の侵害者である相手方との交渉が難航したり、遺留分の算定方法が適切かどうかの判断に悩まれたりするケースも見られます。

弁護士は相続トラブルの専門家です。

司法書士、行政書士といった資格とは異なり、交渉や裁判を業務としています。

ご自身で相手方との交渉などに自信がない、不安な方は是非一度、当事務所までご相談ください。

初回無料相談で、具体的な解決方法をアドバイスいたします。

なお、初回無料相談は電話(10分)も可能です。

法律の専門家と連携するメリット

弁護士に依頼すると、着手金や報酬金といった弁護士費用がかかるというデメリットがあります。

それに対して、弁護士に依頼するメリットとして、① 相手方との交渉代理(精神的負担の軽減)、②手続きの代行(事務処理負担の軽減)、③適切な解決が期待できるという点が挙げられます。

「しっかり相続したい!」

「他の相続人に疲れた」という方は、たちばな総合法律事務所にご依頼ください。

最後までしっかりとサポートさせて頂きます。

また、税理士法人も併設し、税理士実務もおこなっているため、相続税申告についても対応可能です。

遺産相続問題について、交渉から相続手続きまでワンストップでご相談いただけます。

まずは、たちばな総合法律事務所の初回無料法律相談をご利用ください。

たちばな総合法律事務所は、遺産相続トラブルの豊富な解決実績があります。

解決事案が、同種事案の参考になるとして、裁判雑誌に掲載されています。

【重要判例紹介】

1.亡父が設立して経営していた株式会社の発行済みの株式の一部を同父から同割合で生前贈与を受けるなどしたという2名の子の同社に対する同株式に係る株主権の存在確認を求める請求が認容された事例

2.亡父が設立して経営していた株式会社の発行済みの株式の一部を同父から同割合で生前贈与を受けるなどして同社の株主になったという2名の子の同社に対する同社の株主総会決議の不存在確認を求める請求が認容された事例

1.株主権の確認及び当該株主に対する株主総会の招集通知を欠いたことによる株主総会決議の不存在確認を認めた1審判決が、控訴審において維持された事例

2.前記株主総会における取締役会決議が記載された株主総会議事録を作成し、解任登記をしたことが不法行為にあたるとされた事例

1.第1の公正証書遺言から7年経過後に作成された第2の公正証書遺言が他人のなりすましによるとしてその効力が争われた事例において、提出された4通の私的筆跡鑑定を子細に検討した上、公証人が現認した当時の遺言書の様子と遺言書の属性に矛盾がないことや、遺言者との人間関係からみて遺言内容の変遷に不自然なところはないなどとして、第2の公正証書遺言は真正に作成した有効なものであると判断された事例

1 亡母の共同相続人(子)である兄と弟との間で亡母の遺産を取得する弟がこれを取得しない兄に代償金を支払うことになったが、その残金を弟が代表取締役、兄が取締役に就任していた同族会社の役員報酬等として支払い、その完済後も、兄の生活支援を目的として役員報酬等の支払いを継続する旨の覚書が取り交わされている場合において、弟が兄に対して同定期金として月額77万9,000円を支払う旨の定期金支払契約の成否(消極)

2 亡母の共同相続人(子)である兄と弟との間で亡母の遺産を取得する弟がこれを取得しない兄に代償金を支払うことになったが、その残金を弟が代表取締役、兄が取締役に就任していた同族会社の役員報酬等として完済した後も、兄の生活支援を目的として役員報酬等の支払いを継続する旨の覚書が取り交わされているほか、兄の年金減額分を弟が補填する給付に応じてきた関係が認められる場合において、同補填金として弟が兄に対して2ヵ月に1回、各8万9,294円を給付する旨の年金減額補填金給付契約の成否(消極)(神戸地判令和2・12・9)

遺産相続 に関する解決事例

- 2025.6.16

- 腹違いの兄弟(異母兄弟・異父兄弟)の相続。相続分、トラブル事例、手続きを徹底解説

- 2025.6.12

- 保証債務の相続はどうなる?基本から具体的対策まで徹底解説

- 2025.6.11

- 内縁の妻(夫・パートナー)は財産を相続できる?法律から見る確実な相続対策と生活保障

- 2025.6.10

- 遺産相続で誰も何も言ってこない…放置は危険!理由と今すぐできる対処法を弁護士が徹底解説

- 2025.5.22

- 養子縁組の条件を徹底解説!普通養子縁組・特別養子縁組の違いから手続き・費用まで