税務調査

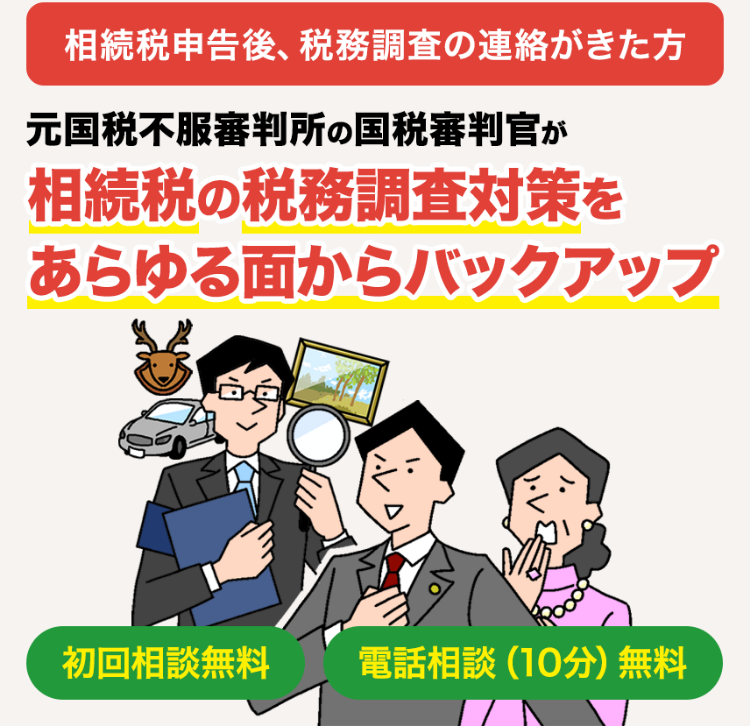

元国税不服審判官の

税理士・弁護士が

相続税の税務調査対策を

サポートします。

- こんなことでお困りではありませんか?

- どこまで調査されるのか分からず不安だ

- 相続額が大きいため、財産の把握に自信がない

- 調査員の質問に適切に回答できるか不安がある

- 申告を依頼した税理士が相続税に不慣れで心配だ

- 税理士だけでなく弁護士がいると心強い

- 税務調査に詳しい税理士に相談したい

- 富裕層への税務調査は国税庁の重点課題。

遺産額が2億を超えると調査対象になりやすい。 - 相続税の税務調査の多くは、申告の翌年から2年後の9月~11月に行われることが多いです。申告に不備がある場合はもちろんですが、相続財産の総額が2億円を超えると税務調査が入る確率が上がる傾向にあります。

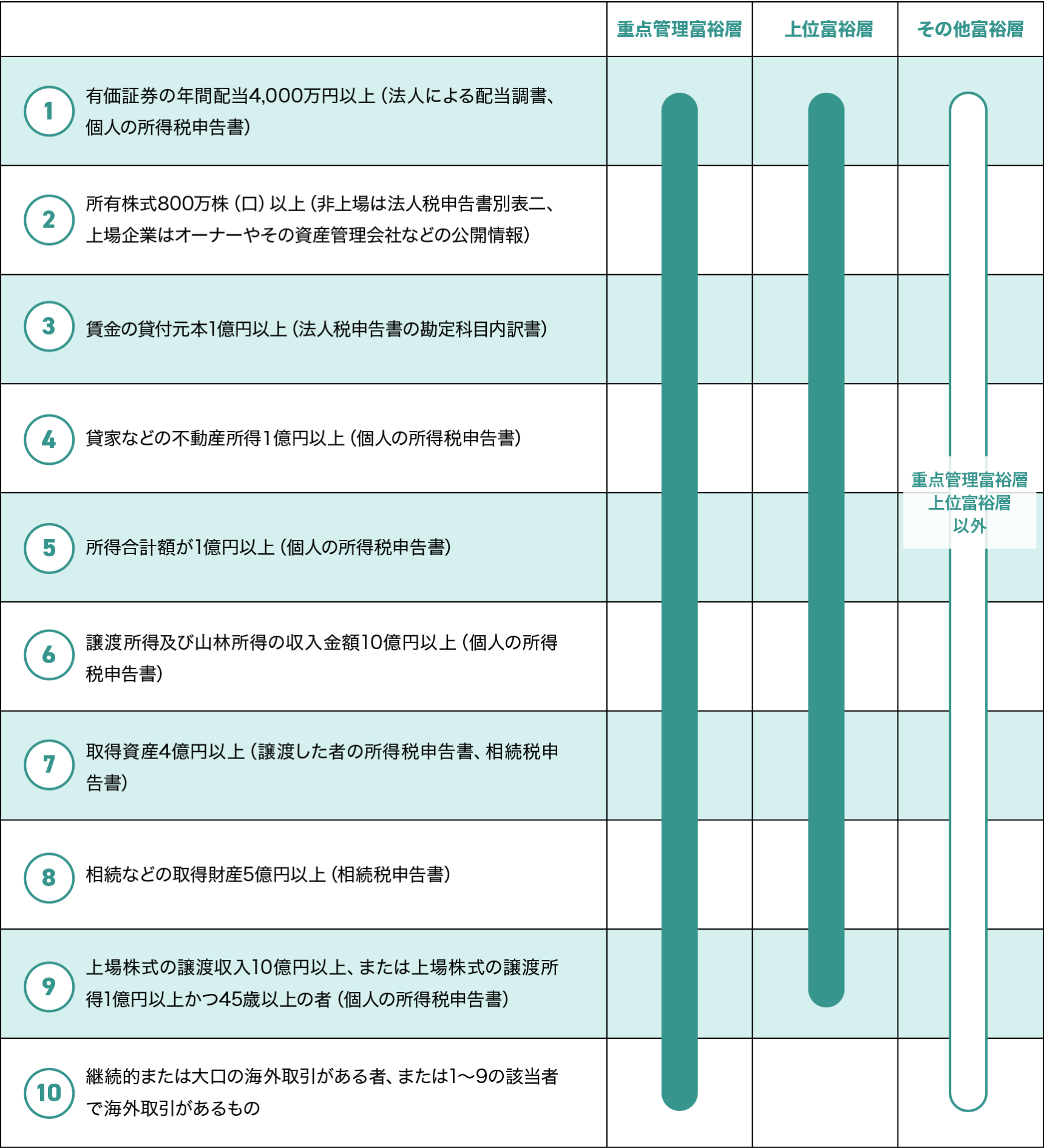

また、国税局は法人税部門、所得税部門、資産税部門など、縦割の組織ですが、それでは十分に財産状況を把握できず適正な課税ができないという観点から、富裕層を包括的に捉えようとして「重点管理富裕層」「上位富裕層」「その他富裕層」と区分し、チェックすることでトータルでの課税漏れの根絶を目指しているようです。

富裕層への財務調査の特徴

- 税目の垣根を超えてチェックされる

- 国税局は、所得税、法人税、資産税(贈与税、相続税、譲渡所得税)について、別々の部門になっていますが、富裕層への税務調査については税目の垣根を超えて管理、調査することになっています。税務署や国税局の調査能力は非常に高く、顧問税理士1人や顧問弁護士1人といった「点」での対応では、その調査力に抗しきれない可能性があります。

そのため、納税者側も法人税や所得税だけでなく、資産税、加算税などについても詳しく、証拠収集、評価に長けたチームを編成し、総合的に対応する必要があります。

- 愛人を含む関係者全員が調査対象に

- 富裕層個人を取り巻く家族、親族、関係者、経営する法人、特殊関係人(税務的に愛人のことを意味します)すべてが調査の対象になります。

法人を設立し、特殊関係人を当該法人の役員につけることがよくありますが、事業実態のない法人への外注は寄附金としてほとんどが損金算入されないことになります。また、事業実態のある法人の場合でも、役員として職務を行っている実態があるかを税務調査で問題視されことがあります。

税務署にはインターネット上での商取引などを監視する部門もあるため、SNSなどの情報から愛人が発覚する可能性があり、注意が必要です。

- 海外資産なども把握している可能性

- 「令和元事務年度国税庁実績評価の事前分析表」によると、「富裕層については、多様化・国際化する資産運用から生じる運用益に対して適正に課税するとともに、将来の相続税の適正課税に向けて情報の蓄積を図る観点から、積極的に調査を実施します」とあります。つまり、生きている間は「多様な資産運用」として暗号資産などの新種の資産売買、バイナリーオプションなどの新種の金融商品の売買、「国際化する資産運用」としては海外の収益不動産や株式などの収益の未申告を重点的に確認しているようです。

また、生きている間の取引はKSKという国税綜合管理システムに情報を蓄積しており、納税者ごとの情報を管理し、全国の税務署内で検索することができます。その情報の保管年限は10年以上とも言われています。

- 死亡の事実も直ちに把握する

- 被相続人が亡くなった場合、相続税法58条により、市町村役場から自動的に税務署に通知されます。日本国内で死亡した場合は、税務署は死亡した事実をすぐに把握すると思ったほうがいいでしょう。

富裕層の場合、税務署は生前から財産がどれくらいあるかを把握していますので、一定上の財産が見込まれる場合に送付される「相続税についてのお尋ね」が届くことになります。

税務調査の事前通知が来たら

相続税の申告は、ほとんどの方が税理士に依頼して行っていると思います。税理士による相続税申告で書面添付制度を活用している場合、税務署はまず税理士に意見を聴かなければなりません。意見を聴いたうえで調査の必要がないと認められた場合には、税理士に対して調査省略通知が送付されます。しかし、調査の必要があると判断されると、税務調査の事前通知が送られます。

- 事前準備・当日シミュレーション

- 税務調査が入った場合、これまでの統計によると8割の確率で申告漏れがあったと指摘されています。富裕層である場合、税務調査の対象が、法人、親族、特殊関係人(愛人)と広範囲であること、共通報告基準(CRS)により国境の障壁が低くなっていることから、税務調査(実地調査)の事前通知がきた時点で、税務署は既にかなりの情報や資料を把握している可能性があります。

申告書や相続財産を今一度見直し、漏れが見つかった場合には適切な対処を検討します。場合によっては調査前に修正申告や予納進出署の提出、本税・加算税・延滞税の概算額の納税などを行うべきかの判断が必要です。

そして何を尋ねられるのか、どこに着目しているのかを想定しながら税理士や弁護士とリハーサルを行い、当日に備えます。

- 税務調査(実地調査)当日

- 亡くなられた方の自宅での税務調査はおおむね1~2日で終了します。最初は雑談がてら、故人の趣味や経歴、景気や会社の経営状況、生活状況、投資状況などを尋ねられます(税務署が把握している情報を知らない体で質問することもあります)。雑談を通じて、納税意識などへの考え方や資産運用方針などを確認する狙いがあるようです。そして最後に問題となる取引について追及されます。

税務署はすべてを把握しているわけではないので、税務署の切り込んだ質問すべてに即答する必要はありませんし、あやふやな記憶に基づく回答は避けるべきです。他方、安易な否定は重加算税リスクを誘発します。税務署員の話しぶりから、把握している情報に確固たる証拠があると推測される場合には、素直に認めた方が良いでしょう。曖昧なことは適当に話してしまわずに、慎重に回答することが大切です。

事例Case

税務調査の中で生前に証券口座から引き出された1,000万円の使途不明金が見つかったケース

亡くなったお父様の財産を相続し、相続税の申告と納税を済ませたAさん。すっかり忘れた頃に税務署から実地調査の事前通知が届きました。相続税の申告は会社の顧問税理士に頼んだため不備はないと思っていましたが、不安に思い、弊所に相談することにしました。依頼を受けて、財産調査の再確認、預金口座の出金履歴、申告書類等を見直しましたが不備は見つかりませんでした。しかし、税務調査の当日、税務署員から「生前に証券口座から1000万円の出金があったが、そのお金は?」と質問が。記憶にないAさんでしたが、お父様が亡くなる数日前に「Bさんが訪ねてきたら渡してほしい」と言われて、机の中にあった大きい封筒を渡したことを思い出しました。隠すと重加算税が課せられる可能性もあると弁護士に言われたことを思い出し、正直に話しました。故意ではないと認められ、重加算税は回避できましたが、申告漏れであることを指摘され、後日修正申告し、過少申告加算税をしました。

通常、相続税を申告する前に預金口座の入出金履歴は一通り調べて不備がないよう申告書を作成するのですが、預金口座には不自然な動きがなく、証券口座にも株式が多くあったわけではありませんでした。預金口座の場合には、通帳があるため一覧性があり調査しやすいですが、証券口座の場合には通帳ではなく年に数回送付される取引報告書を見返すか、証券口座のHPからダウンロードするか(ダウンロードできる期間の限定があります)、紙ベースでの発行を依頼するかする必要があります。

- 国税不服審判官の経歴を持つ

弁護士と税理士のWライセンスで

相続税の税務調査をサポートします。 - 相続税申告を万全に期したつもりでも、相続財産が多いとそのぶんだけミスや見逃しのリスクは高くなります。申告後に把握していない財産が見つかることも少なくはありません。税務調査の結果、申告漏れが発覚すると追納する相続税に加えて、加算税と延滞税を支払うことになりますが、「悪質な隠蔽や仮装があった」と判断されると加算税の中でも35~40%という税率の重加算税を課せられてしまう場合もあります。

調査結果に不満があれば、再調査請求や不服審査請求、さらに納得が得られない場合には裁判を検討することになりますが、税理士では裁判手続きはできず、弁護士のなかでも審査請求の経験者はそう多くありません。税理士資格を持ち、国税不服審判官の経歴を持つたちばなの弁護士にご相談ください。

たちばなの「税務調査対策サポート」では、調査前の事前準備や当日のシミュレーションを行い、税務調査当日は現場に立ち会い、対応をサポートいたします。適切な対応で、追徴税額を抑えます。

- 法律×税務のプロだから

ここまでサポートします - 相続財産、申告書の見直し

- 事前準備と対策の考案

- 調査当日に向けたシミュレーション

- 税務調査当日の立ち会い・サポート

- (問題点があった場合)修正申告書の作成

- (不服があった場合)再調査請求、不服審査請求手続

- 税務調査の対応は経験がものを言います

元国税不服審判官の弁護士がサポートします。 - たちばなの弁護士は税理士資格も有しており、国税不服審判所の勤務経験があります。税務署や国税局が何を考えて、何に着目してくるのかを予想して聞き取りし、対処方法を検討します。適切な対策が取れるようサポートいたしますので、税務調査の事前通知が届いた方は是非ご相談ください。

- 初回無料相談でわかること

- 税務調査の一般的な流れ

- 税務調査でよくある事例

- ご自身の状況でのおおまかな対処法

- 依頼した場合の具体的なサポート内容

- 初回相談無料

- 電話相談(10分)無料

相続のお悩みは、たちばな総合法律事務所にお任せください

税務調査に関する解決事例

税務調査に関するコラム

遺産相続に関するページのご紹介

最新情報

- 全一覧

- コラム

- 解決事例

- お知らせ