大阪弁護士会所属 52期/登録番号:27404

近畿税理士会所属 税理士/登録番号:130995

信頼性が高い公正証書遺言の場合でも、遺留分は請求できます。最低保障された相続分を確保するため対応方法を解説。

信頼性が高い公正証書遺言の場合でも、遺留分は請求できます。

最低保障された相続分を確保するため対応方法を解説。

遺言書で遺産分割の内容について指定がある場合、法定相続分よりも遺言による指定が優先されます。

公正証書遺言は、遺言書の中でも信頼性が高いとされています。

公証役場に属する公証人は元裁判官、元検察官といった法律の専門家が作成するため、法的に有効な遺言書が作成されることが期待できます。

ただ、ここに言う「法的に有効」に作成されるとは、遺言書に記載された内容が正しい、という意味ではありません。

遺言書が法律上求められている方式や要件に従って作成されているかどうかです。

そのため、たとえ公正証書遺言書で「遺産分割内容の指定」や「遺留分を認めない」といった内容で作成されていたとしても、遺留分を侵害された法定相続人は、遺留分を請求することは可能です。

本記事では、遺留分の基本的な考え方から、遺留分を侵害するような公正証書遺言残されていた時の対応について解説します。

1.遺留分とは

「遺留分(いりゅうぶん)」は、法定相続人に認められる最低限の相続分を守るための制度です。

公正証書の方式以外の、どのような遺言書によるものであっても遺留分を奪われることがありません。

1-1.遺留分権利者

遺留分を請求できるのは、故人(被相続人)の配偶者、子ども(またはその代襲相続人)、そして直系尊属(親や祖父母)などの法定相続人に限られています。

一方で、兄弟姉妹には遺留分が認められていません。

そのため、公正証書遺言の内容にかかわらず、法定相続人にあたる人物であれば、遺留分権利者として最低限の保障である遺留分を請求することが可能です。

なお、遺留分侵害額を請求する相手方となるのは、他の相続人に限られません。

法定相続人以外の第三者への遺言による贈与(遺贈)のケースも考えられるため、受遺者(遺言で贈与を受けた人)を相手取り、遺留分を請求することもありえます。

1-2.遺留分の計算方法と遺留分割合

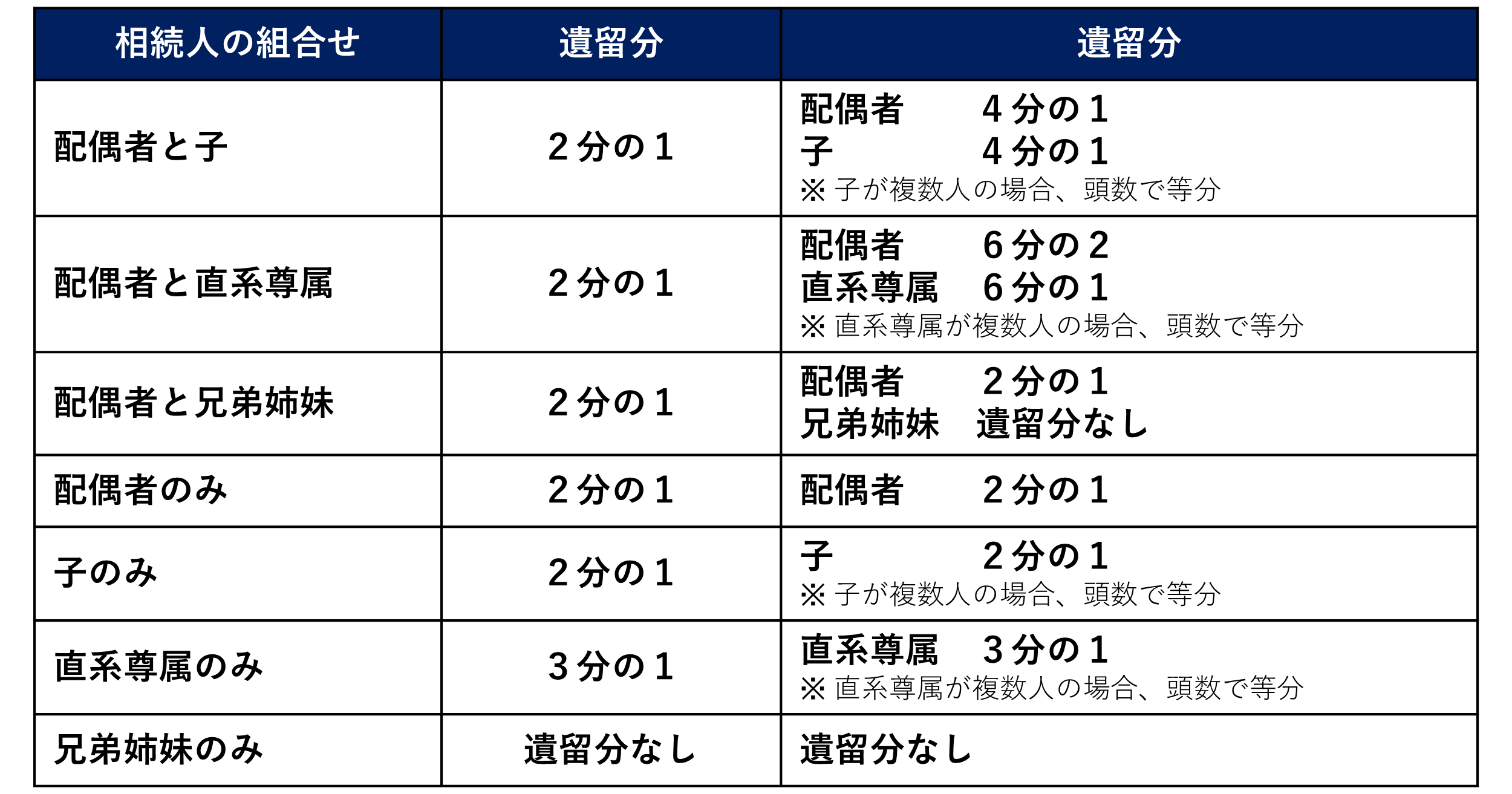

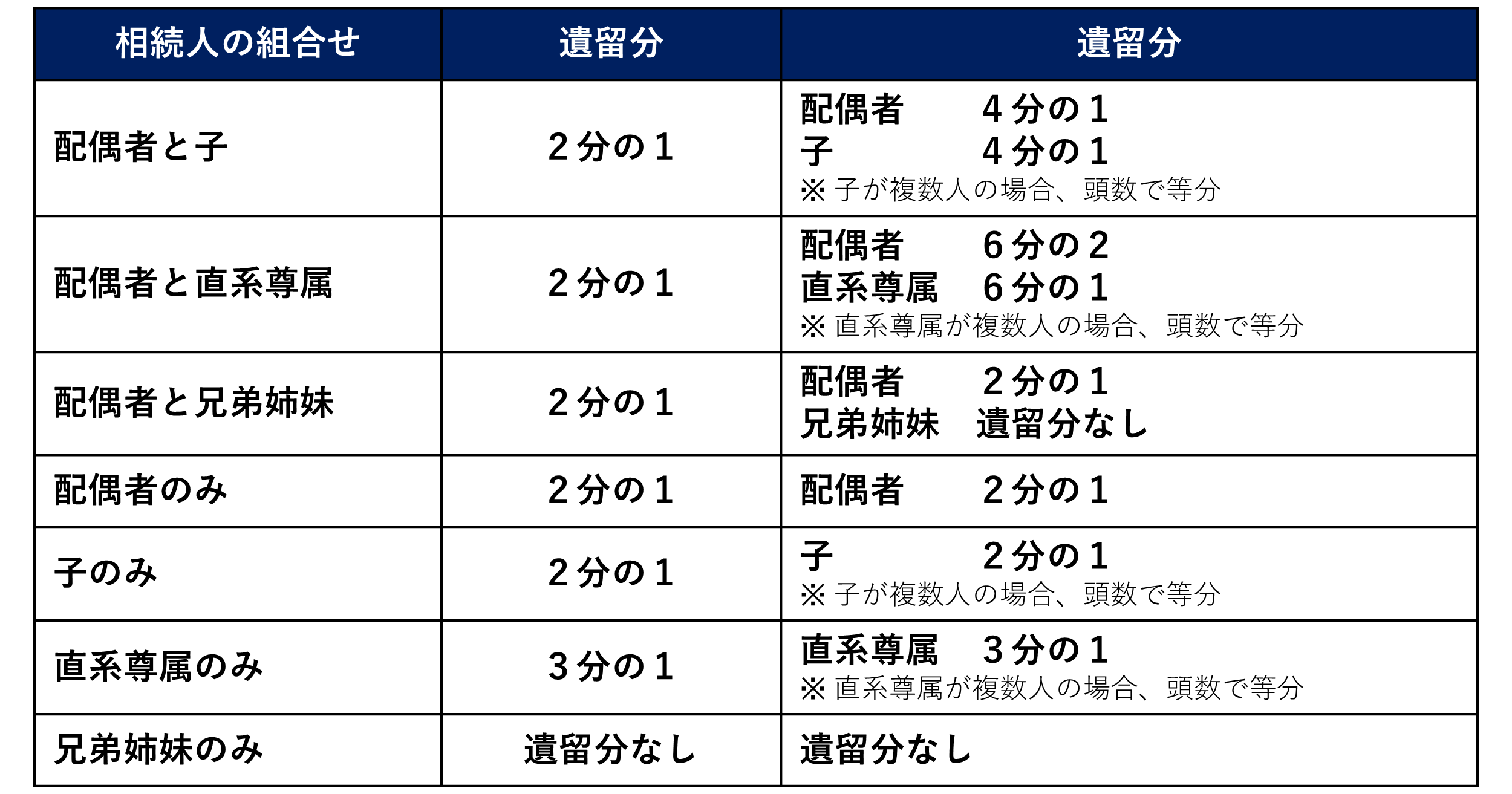

遺留分の割合は、相続人の構成によって異なります。

たとえば、配偶者のみが相続人の場合は遺産全体の2分の1、配偶者と子どもが相続人の場合は原則として遺産全体の2分の1が遺留分として認められ、それに法定相続割合をかけて個々人の遺留分割合が決まります。

配偶者は4分の1(遺留分割合2分の1×法定相続割合2分の1)、子どもが2人とすると、各子どもは8分の1(遺留分割合2分の1×法定相続割合4分の1)と計算されます。

直系尊属のみが相続人の場合は3分の1が遺留分となるなど、具体的な割合はケースバイケースです。

計算にあたっては、相続財産の正確な評価と相続人が誰になるかを確定することが重要となります。

参照 遺留分権利者と遺留分割合

2.遺留分の権利は遺言書では奪えない

公正証書遺言であっても、法定相続人が有する遺留分の権利を失わせることはできません。

公正証書遺言は公証人によって作成されるため、内容の真正性や保管面から見ても信頼性が高い形式の遺言書です。

しかし、遺留分は法定相続人に保障された法律上の権利であるため、公正証書遺言で遺留分を完全に無効化することは不可能です。

なお、遺留分額を減らす方法としては、①遺言者が孫を養子縁組する、②遺言者が保険料一括払いの生命保険契約を締結して死亡保険金受取人を指定する、③相続人でない親族(孫、相続人の配偶者など)に「特別障害者」や「特定障害者」がいる場合に特定贈与信託の制度を利用するなどの方法がありますが、いずれの方法も弁護士に相談してからでないと、かえって紛争が大きくなってしまい、相続対策・遺留分対策の意味をなさなくなります。

もし遺留分を侵害する内容の遺言書が存在するとしても、遺留分権利者はその部分を侵害額として請求することができます。

3.遺留分侵害額請求のための準備

遺留分が侵害されているかどうかを確認するには、相続財産調査や評価など事前におこなうことが大切です。

公正証書遺言が見つかった場合でも、まずは遺留分の有無や侵害状況を確認することが大切です。

請求を行う前に、相続財産の種類や総額を調べ、遺留分の算定に必要な相続人を確定しておく必要があります。

また、判明した相続財産の資産評価は専門知識が必要になるため、場合によっては専門家の力を借りることが望ましいでしょう。

こうした事前準備を怠ると、遺留分請求の根拠が曖昧になり、話し合いや手続きがスムーズに進まない可能性があります。

3-1.相続人調査

戸籍謄本や改製原戸籍などを取り寄せ、誰が法定相続人となるのかを調査します。

被相続人の人数や続柄から、遺留分の割合について確認します。

相続関係が複雑な場合もあり、代襲相続の有無などを間違いなく把握するためには正確な調査が不可欠です。

こうした手続きは手間がかかりますが、正しい相続人を確定しないと請求対象や分配方法に大きな誤りが生じます。

相続開始以前に、相続人となる予定の方がすでに亡くなっている場合、その子や孫などが相続人となることを言います。

3-2.相続財産調査

遺留分が侵害された場合、遺留分に相当する部分を金銭により支払いを受けます。

相続財産調査では、被相続人が所有していた不動産、預貯金、株式、保険の解約返戻金見込額などを網羅的に確認することが重要です。

銀行や証券会社の取引明細、固定資産税の課税明細書などの資料を取寄せ幅広く調べます。

遺留分の計算は財産総額を把握することが前提なので、漏れのない調査が大切です。

なお、遺留分侵害額の計算にあたり、他の相続人に生前贈与があった場合、その生前贈与に対しても遺留分の請求をおこなうことは可能です。

相続時の財産に対してのみ、遺留分の主張ができないとすると、相続開始直前に多額の生前贈与がおこなわれてしまうと、遺留分権利者にとって不利益が生じます。

そのため、こうした問題を調整するため、法律で生前贈与により遺留分が侵害されている場合、遺留分権利者は受贈者(贈与の受け手)に対して遺留分侵害額請求をおこなえるとしています。

そのため、相続時の財産のみならず、生前に贈与があったかどうかも調べることが必要です。

参照 民法1044条(遺留分を算定するための財産の価額)

贈与は、相続開始前の1年間にしたものに限り、前条の規定によりその価額を算入する。当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、1年前の日より前にしたものについても、同様とする。

2 第904条の規定は、前項に規定する贈与の価額について準用する。

3 相続人に対する贈与についての第一項の規定の適用については、同項中「1年」とあるのは「10年」と、「価額」とあるのは「価額(婚姻若しくは養子縁組のため又は生計の資本として受けた贈与の価額に限る。)」とする。

3-3.相続財産の評価

不動産や株式などは時価や登記簿上の評価など、評価方法が複雑になりがちです。

そのため、弁護士、不動産鑑定士や税理士に依頼して客観的な評価額を取得することが望ましいです。

財産評価が不明瞭だと、実際の遺留分額がどれくらいか見極められませんし、請求トラブルの原因にもなり得ます。

当事務所では、税理士実務をおこなう弁護士が、遺留分侵害額請求に関するサポートをおこなっており、相続財産調査から請求に至るまでをフルサポートしています。

ぜひお気軽にご相談ください。

3-4.遺留分が侵害されているかの確認(遺留分侵害額の計算)

相続財産調査と評価、そして相続人を確定したら、具体的な遺留分額を算出して侵害額を確認します。

参照 遺留分の計算式

① 遺産の金額=プラス財産(相続開始時の資産+生前贈与)-マイナス財産(借金)

② 遺留分の金額 = 遺産の金額 × 遺留分の割合

遺留分の金額が分かれば、実際に受けることのできた相続分を差し引きして、具体的な侵害額がいくらになるのかを算定します。

この際、実際に取得できる予定の財産が遺留分を下回る場合、請求に向けた準備を整えます。

また、遺留分侵害額請求には時効があります。

請求期限があるため念頭に置き、早めに動き出すことをおすすめします。

4.遺留分侵害額請求の流れ

遺留分の侵害が確認できた場合、具体的にどうやって請求を進めるのか、各ステップを紹介します。

遺留分侵害額の請求は、書面による意思表示から始まり、話し合いや調停、訴訟など複数の方法を段階的に検討していきます。

相続関係者との合意が得られれば円満に解決できることもあります。

しかし、十分な協議が進まない場合は家庭裁判所での手続き、場合によっては家庭裁判所の手続きを経ずに地方裁判所に裁判を起こすことを選択する必要があります。

4-1.内容証明郵便による請求

遺留分の請求意思を明確に伝えるためには、配達証明付きの内容証明郵便を利用するのが一般的です。

口頭でも意思表示は可能ですが、のちに「言った」「聞いていない」のトラブルになることがあります。

内容証明郵便を送ることで、請求した事実や時期を客観的な事実を書面で証拠として残すことができます。

なお、内容証明郵便には、① 遺留分権利者の方の氏名・住所、② その相手方の氏名・住所、③ 遺留分を侵害する遺言(遺贈)や生前贈与の内容を記載します。

意思表示の段階では、具体的な請求金額を書く必要はありません。

内容証明郵便は、窓口で紙の書面で提出する場合と、インターネットから電子内容証明郵便として提出する方法があります。

それぞれに文字数、段数などが定められているため、詳しい書き方については次のリンクをご参照ください。

遺留分侵害額の請求により、金銭支払い請求権が発生します。

4-1-1.消滅時効に注意

一定期間、遺留分の権利を行使しないでいると時効により消滅します。

具体的には、遺留分侵害を知った日から1年以内、または相続開始から10年以内に請求を行わないと、時効により権利が消滅します。

この時効が開始するのは、① 被相続人が亡くなったこと、② 自分が相続人であることを知り、③ 自分の遺留分を侵害するような贈与・遺贈があったことを知った時点です。

遺留分の時効を止めるためには、相手方に遺留分請求の意思表示が必要です。

意思表示の証拠を残すため、先ほど説明をした内容証明郵便による方法でおこなうことがほとんどです。

消滅時効により遺留分自体を主張することができなくなるリスクを回避するために、早めに行動に移すようにしましょう。

4-2.相続人・受遺者等と話し合い

内容証明郵便で主張を明確にした後は、相続人や受遺者など関係者との話し合いを行います。

交渉により合意が得られなければ、家庭裁判所の調停や地方裁判所への訴訟提起による解決を検討します。

4-3.遺留分侵害額の請求調停

話し合いがうまくまとまらない場合、家庭裁判所で調停を申し立てをすることがあります。

第三者である調停委員を介しての話し合いによる解決の可能性がある場合に家庭裁判所での調停を選択することになります。

しかし、話し合い段階で双方の主張の開きが大きい場合には、家庭裁判所の調停を経ずに地方裁判所に訴訟提起することになります。

調停では第三者である調停委員が間に入り、妥協点を探ることが可能です。

裁判に比べて時間と費用の負担が少ない点がメリットですが、利害関係が深く対立するケースでは調整が難航することもあります。

当事者間で合意が成立すれば、合意内容が記載された「調停調書」が作成され、手続きは終了します。

反対に、相手方が調停に出頭しない、合意ができない場合には「調停不成立」として手続きは終了します。

この場合、再度相手方と交渉をおこなうか、地方裁判所への訴訟提起による解決を検討します。

なお、遺留分侵害額の請求調停を申し立てるだけでは、相手方に対する意思表示をしたことにはならず、調停の申立てとは別に内容証明郵便等により意思表示をおこなう必要がある点に注意が必要です。

4-4. 遺留分侵害額請求訴訟(裁判)

調停でも合意が得られない場合は、地方裁判所にその判断を求めて訴訟提起をおこなうことができます。

裁判所が最終的に遺留分の侵害額を判断し、判決に基づいて配分が決定されます。

裁判は長期化する可能性があり、準備も複雑になるため、専門家の助言やサポートを受けることが望ましいでしょう。

5.よくある質問

公正証書遺言に関する遺留分の問題で、よくある質問について解説します。

5-1.生前贈与を受けていると、遺留分を請求できない のか?

遺留分権利者自身が生前贈与を受けているケースもあります。

基本的には、生前贈与を踏まえても遺留分侵害がある場合、請求することは可能です。

ただ、ご自身の生前贈与の額は特別受益として扱われ、相続財産の総額に加算して遺留分を計算する場合があります。

個別の事例によって扱い方が異なることもあるため、財産調査や専門家の見解を参考にしながら請求可否を判断するとよいでしょう。

5-2.遺留分侵害だけでなく、遺言無効を争うこともできるか?

遺言の形式的な不備や遺言者の意思能力の欠如などがある場合、遺言そのものの無効を主張することも可能です。

ただし、公正証書遺言は公証人が作成しているため、形式違反などは考えにくく、無効を立証するハードルは高いといえます。

遺言無効も争う場合、主位的に遺言無効確認請求、予備的に遺留分侵害額請求という2段構えの訴訟提起をすることになり、特に遺言無効は複雑な論点・立証を含むので、事前に弁護士に法律相談の上でアドバイスを受けておくと良いでしょう。

5-3.遺留分取得により基礎控除博を超えた場合、相続税申告は必要か?

遺留分を取得し基礎控除額(3,000万円+(600万円×法定相続人数))を超える場合には、相続税申告が必要です。

反対に、遺留分侵害額を金銭賠償することになり、相続税の払い過ぎが生じた場合には、更正の請求の上で、相続税を受けることになります。

6.まとめ

以上のように、公正証書遺言であっても、遺留分の請求は可能です。

万一侵害されている場合には正確に準備をして速やかに手続きに着手しましょう。

今回、遺留分侵害のある公正証書を例に解説しました。

しかし、自筆証書遺言、秘密証書遺言といった他の形式による遺言であっても同様に、遺留分侵害が認められる場合には、権利を主張することが可能です。

たちばな総合法律事務所では、遺留分、特別受益のある遺産分割、遺言無効の争いなどトラブルに発展している遺産相続問題について豊富な解決実績があります。

相続問題に関係する裁判例掲載

・判例時報(2022年11月1日号 No.2529

・家庭の方と裁判(2022年No.39、2021年No.30、2019年No.22)

・金融・商事判例(2023年3月1日号 No.1660、2021年11月1日号 No.1627、2021年4月15日号 No.1614、2018年11月15日号No.1553)

「しっかり相続したい!」

「他の相続人に疲れた」

という方は、たちばな総合法律事務所にご依頼ください。

最後までしっかりとサポートさせて頂きます。

また、税理士法人も併設し、税理士実務もおこなっているため、相続税申告についても対応可能です。

遺産相続問題について、交渉から相続手続きまでワンストップでご相談いただけます。

まずは、たちばな総合法律事務所の初回無料相談をご利用ください。

ご事情をおうかがいした上で、① 解決策や注意点のアドバイス、② 解決までの見立て、③ 個別のご質問にお答えします。

何から始めるべきか、何をするべきか、といった悩みを少しでも軽くしていただけます。

ご相談方法は原則「来所(60分無料)」にておこなっております。

簡単なご質問であれば、「電話相談(10分)」も受付しております。

メール、電話、LINEなどで、ぜひお気軽にお問い合わせください。

「兄弟姉妹間の不公平な相続の争い方。生前贈与、使い込み、財産を開示しない場合の対処方法についても解説。」

兄弟姉妹間の不公平な相続を事例に、公平な相続をどう実現していくのかについて解決のためのポイントを解説しています。兄弟姉妹間の不公平な遺産分割内容に納得がいかず、感情的な対立から相続トラブルへと発展することも少なくありません。こうした相続相談も対応していますので、お気軽にお問い合わせください。

妻に全財産を相続させる遺言書の書き方と、法的リスクへの対処法

あえて遺留分を侵害するような財産の承継を考えている場合、こちらのコラムが参考になります。生命保険契約の活用や、遺留分の放棄、法的効力はないものの遺言書の付言事項を活用した他相続人への思いの伝え方まで、各種対策を解説しています。

遺留分 に関する解決事例

- 2025.11.5

- 遺産相続の独り占めを徹底解説!法律の基礎から対処法まで

- 2025.10.22

- 父の遺産を母が独り占めできる?相続トラブルの回避策を徹底解説

- 2025.10.20

- 「親の介護をしない兄弟」との相続問題を解決するための完全ガイド

- 2025.3.18

- 遺留分を認めない遺言書は法的に有効か?遺留分を侵害する遺言書のトラブルを徹底解説。

- 2025.3.10

- 妻に全財産を相続させる遺言書の書き方と、法的リスクへの対処法